关注社会热点

一起实现我们的中国梦

财联社

在美联储加息以抗击通胀20个月之后,华尔街现在认为,在短时间内降息的可能性非常大,而不是什么在可预见的未来再次加息。

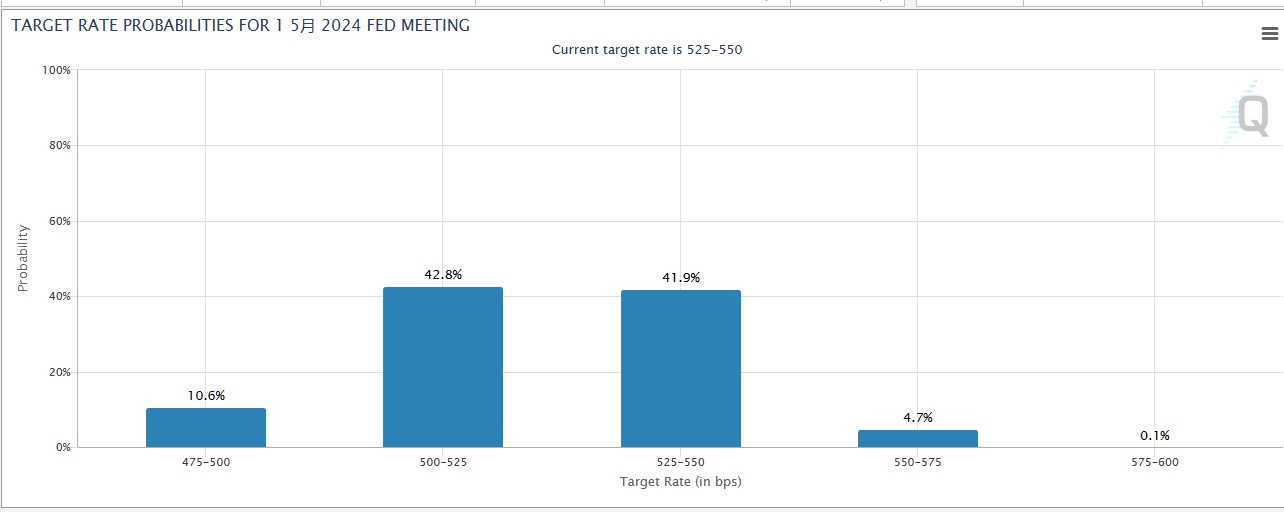

根据芝商所(CME Group)上周的数据,投资者预计美联储在明年5月份降息的可能性接近60%,远高于10月底时的29%。到明年年底,应该会有四次降息。

美联储官员最近一次加息是在7月份,当时将基准联邦基金利率上调至5.25%-5.5%的区间,为22年高点。他们从2022年3月开始将利率从接近于零的水平上调,以应对飙升至40年高位的通胀。

长期美债收益率从8月初4%左右的水平上升,在9月中旬美联储官员开会后上升速度加快,到10月份,10年期美债收益率一度触及5%。此后,在经济增长、招聘和通胀出现降温迹象后,该收益率回落至4.4%左右。

债券收益率在很大程度上反映了人们对美联储设定的短期利率的预期,因此,这样的走势通常也被视为经济衰退迫在眉睫的警告,投资者押注美联储将需要降息来刺激经济增长。

本月美国股市的反弹表明,许多投资者预计会出现更为温和的结果。他们的希望是:通胀率回落到美联储2%的目标,经济增长保持稳定,但美联储无论如何都要适度降息,以防出现不必要的经济放缓甚至衰退。、

根据美国劳工部的数据,10月份消费者价格总体持平。经季节性因素调整后,4-10月期间不包括波动较大的食品和能源类目的核心CPI折合成年率上涨3.2%。这低于之前六个月4.8%的涨幅。但也有一系列更令人担忧的数据,包括弱于预期的采购经理人指数和失业率上升。

美联储官员一直表示,他们离讨论降息还很远。包括美联储主席鲍威尔在内的官员们一直不愿宣告抗通胀战役取得了胜利,他们指出,过去他们曾认为价格上涨压力在减弱,但实际情况却是价格掉头一路走高。一些官员也持谨慎态度,因为即使通胀继续走低,也有可能就保持在美联储2%的目标之上。

但他们也暗示,一旦他们确信通胀将达到他们的目标,即使没有经济衰退,他们也希望降低利率。在9月份的最新预测中,官员们预计明年年底的利率将比现在低25个基点。

许多人认为,美联储明年可能会降息不到100个基点。但他们仍在押注,因为他们认为更大幅度降息的可能性是合理的。

金融咨询公司Carson Group的全球宏观策略师Sonu Varghese表示,在过去的经济衰退中,美联储通常会在一年内降息约300至400个基点。因此,押注美联储降息100个基点可能被解读为投资者认为美国经济在2024年出现衰退的可能性为25%至33%。

也有投资者警告称,美联储仍有可能在2024年不降息,这可能会再次推高美债收益率。事实证明,过去几年美国经济具有弹性,美联储多次将利率上调至高于投资者预期的水平。

Neuberger Berman投资级固定收益全球联席主管Thanos Bardas表示,即使通胀继续放缓,经济表现越好,美联储降息的可能性也越小。他说,有迹象表明,消费者和企业“已经适应了更高的利率”。